Vorsorgefonds

Sie möchten Vorsorgekapital aufbauen und dabei von den Renditechancen an den Finanzmärkten profitieren? Mit Vorsorgefonds optimieren Sie Ihre Altersvorsorge.

Ihre Vorteile auf einen Blick

- Sie profitieren von den Renditechancen an den Finanzmärkten.

- Wie viel Risiko Sie eingehen möchten, bestimmen Sie.

- Sie wählen den für Sie passenden Vorsorgefonds aus.

- Die Verwaltung des Fonds übernehmen wir.

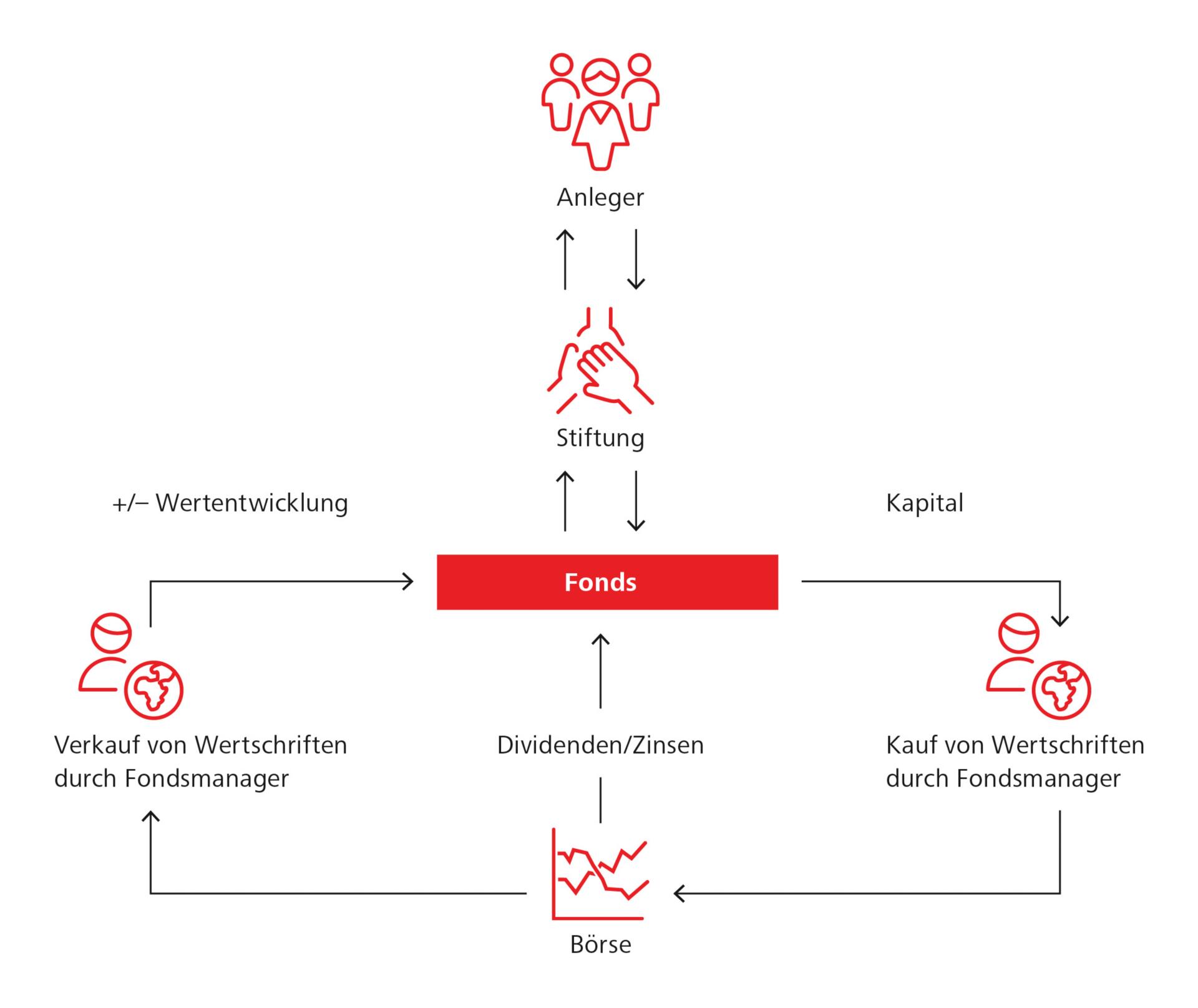

Der Vorsorgefonds einfach erklärt

Im Unterschied zum Vorsorge- und Freizügigkeitskonto bietet Ihnen ein Vorsorgefonds die Möglichkeit, Renditen an den Finanzmärkten zu erzielen und so Ihr Vermögen zu optimieren. Dabei investiert die Raiffeisen Vorsorge- oder Freizügigkeitsstiftung in Ihrem Auftrag einen Teil oder das ganze Kontoguthaben wertschriftengebunden in Vorsorgefonds.

So funktioniert ein Vorsorgefonds

Interaktiver Rechner: Berechnen Sie Ihre Ertragschancen

Wer das Ersparte in Vorsorgefonds investiert, statt auf dem Konto zu «parkieren», kann von höheren Ertragschancen profitieren. Berechnen Sie selbst, welchen Unterschied es macht, wenn Sie auf unsere nachhaltig orientierten Vorsorgefonds setzen:

CHF jährlich Sparbetrag ändern> In 15 Jahren <0 Vorsorgekonto 1 %0 Strategie Ertrag 2 %0 Strategie Ausgewogen 3 %0 Strategie Wachstum 4 %0 Strategie Aktien 5 %Maximalbetrag

Als Erwerbstätige/r mit einem AHV-pflichtigen Einkommen haben Sie die Möglichkeit, einen bestimmten Sparbetrag pro Jahr auf das Vorsorgekonto 3a einzuzahlen. Dieser Sparbetrag kann in der Steuererklärung als Abzug vom steuerbaren Einkommen erfasst werden.

2020 dürfen Erwerbstätige, die einer Pensionskasse angehören, maximal CHF 7'258.– in die Säule 3a einzahlen. Erwerbstätige (z.B. Selbständigerwerbende), die keiner Pensionskasse angehören, dürfen 20% des jährlichen Erwerbseinkommens, maximal aber CHF 36'288.– einzahlen.

Sparbeiträge in die Säule 3b (freie/ungebundene Selbstvorsorge) können in beliebiger Höhe einbezahlt werden. Im Vergleich zur gebundenen Vorsorge geniesst die Selbstvorsorge eine geringere steuerliche Berücksichtigung.

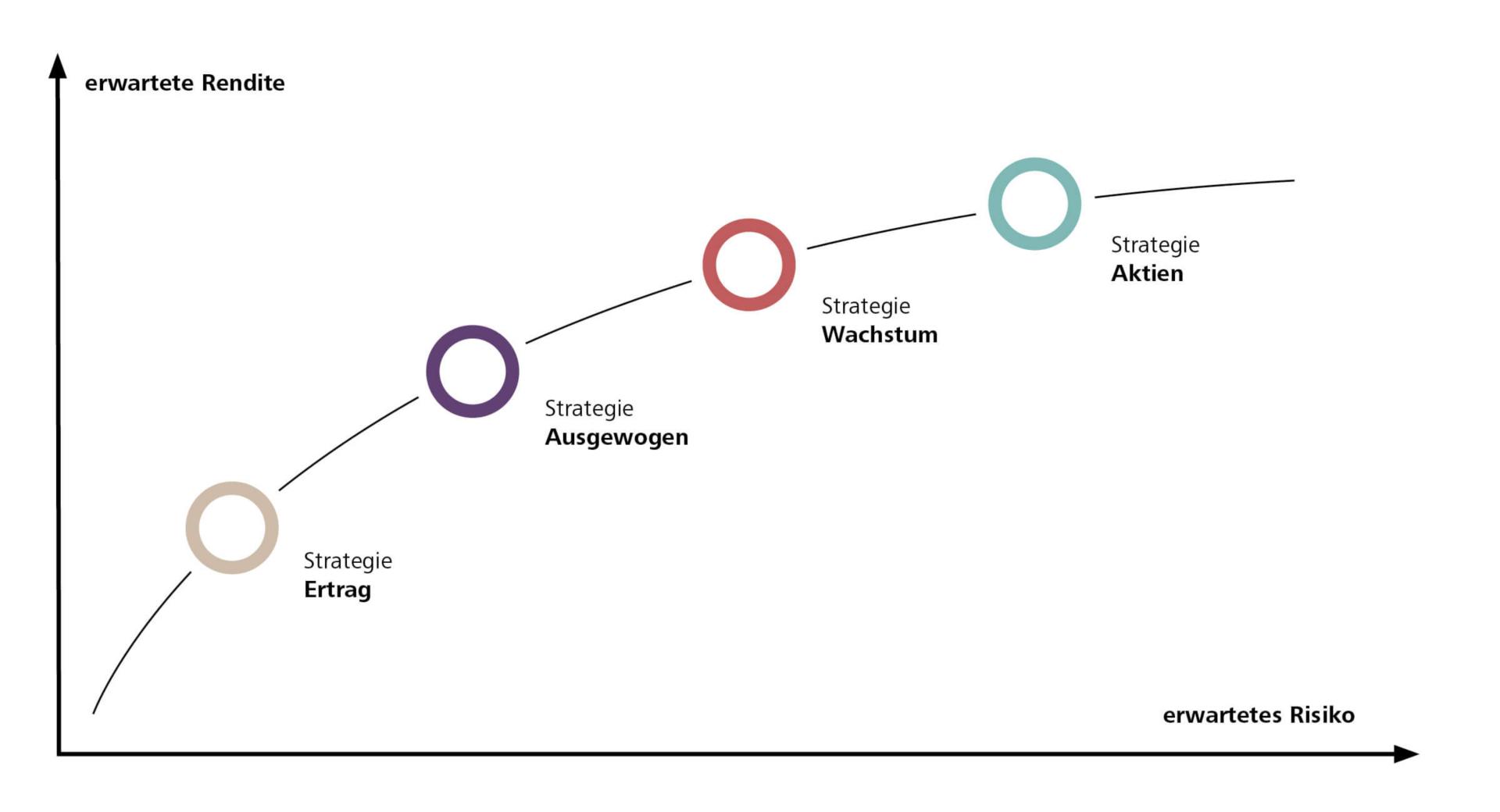

Unsere Anlagestrategien

Ertrag: Raffeisen Futura – Pension Invest Yield, Raffeisen Futura II – Systematic Invest Yield

Mit der Strategie Ertrag werden rund 25 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem mittel- bis langfristigen Anlagehorizont und moderater Risikobereitschaft.

Ausgewogen: Raffeisen Futura – Pension Invest Balanced, Raffeisen Futura II – Systematic Invest Balanced

Mit der Strategie Ausgewogen werden rund 45 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem mittel- bis langfristigen Anlagehorizont und mittlerer Risikobereitschaft.

Wachstum: Raffeisen Futura – Pension Invest Growth, Raffeisen Futura II – Systematic Invest Growth

Mit der Strategie Wachstum werden rund 65 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem langfristigen Anlagehorizont und erhöhter Risikobereitschaft.

Aktien: Raffeisen Futura – Pension Invest Equity, Raffeisen Futura II – Systematic Invest Equity

Mit der Strategie Aktien werden rund 95 % des Fondsvermögens beim Pension Invest und 100 % beim Systematic Invest in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem langfristigen Anlagehorizont und hoher Risikobereitschaft.

Alle Beträge in CHF. Prozentangabe entspricht der erwarteten Rendite p.a.So wählen Sie Ihren Vorsorgefonds

Zuerst sollten Sie für sich bestimmen, wie lange Ihr Anlagehorizont ist und wie viel Risiko Sie bereit sind einzugehen. Daraus lässt sich die passende Anlagestrategie ableiten. Für die Investition Ihres Vorsorge- oder Freizügigkeitsvermögen stehen verschiedene Vorsorgefonds zur Auswahl. Diese bestehen zu unterschiedlich grossen Anteilen aus Aktien und Obligationen. Basierend auf Ihren Bedürfnissen und Ihrer Risikotoleranz wählen Sie den passenden Fonds. Wir unterscheiden vier Anlagestrategien – von konservativ bis wachstumsorientiert.

Vier Anlagestrategien – von konservativ bis wachstumsorientiert

- Ertrag

Die Strategie Ertrag strebt nach stetem Einkommen und wird durch Kapitalgewinne ergänzt. Sie hat das Ziel, den Fondswert langfristig zu wahren. - Ausgewogen

Die Strategie Ausgewogen strebt nach stetem Einkommen und wird durch Kapitalgewinne ergänzt. Sie hat das Ziel, den Fondswert langfristig zu steigern. - Wachstum

Die Strategie Wachstum strebt vorwiegend nach Kapitalgewinnen. Sie hat das Ziel, den Fondswert langfristig zu steigern. - Aktien

Die Strategie Aktien strebt nach möglichst hohen Kapitalgewinnen. Sie hat das Ziel, den Fondswert langfristig zu steigern.

Wählen Sie den für Sie passenden Vorsorgefonds aus

Raiffeisen bietet Ihnen aktiv verwaltete sowie auch indexnahe Vorsorgefonds an.

Aktiv verwaltete Raiffeisen Futura Pension invest Indexnah verwaltete Raiffeisen Futura Systematic Invest Ansatz

Aktive Selektion und Bewirtschaftung von nachhaltigen Titeln durch Experten Abbildung eines nachhaltigen Marktes Nachhaltigkeit Spezifische Selektion von nachhaltigen Titeln nach den Raiffeisen Futura Nachhaltigkeitskriterien Anwendung der Raiffeisen Futura Nachhaltigkeitskriterien, um nachhaltige Titel stärker zu gewichten und nicht-nachhaltige Titel auszuschliessen Risiko Aktives Risikomanagement und Markteinschätzung durch Experten Marktrisiko mit Abweichung durch Nachhaltigkeit Kosten ⚫⚫⚫ ⚫⚫⚪ Geeignet für folgende Kunden Sie möchten von einer Selektion an nachhaltigen Titeln mit besonderem Potenzial profitieren, um Ihre Rendite zu optimieren Sie möchten, mit verstärktem Fokus auf Nachhaltigkeit, nahe am Markt investiert sein Produktblätter Produktblätter aktiv verwaltete Vorsorgefonds Produktblätter indexnah verwaltete Vorsorgefonds - Ertrag

Preise und Konditionen

Ausgabekommission Staffeltarif

Für die ersten CHF 100'000.–: 0,75%

+ für Beträge über CHF 100'000.–: 0,35%Zusatzinformationen - Der Staffeltarif gilt auch für die Ausgabekommission im Rahmen eines Vorsorge Fonds-Sparplans.

- Eine erstmalige Investition in die wertschriftengebundene Vorsorge/Freizügigkeit erfolgt nach Ablauf der Wartefrist von 31 Tagen*.

*Gebühr für Nichteinhaltung der Kündigungsfrist in der Höhe von 2% auf den Betrag, der die freie Verfügbarkeit übersteigt, sofern die Bank den vorzeitigen Rückzug zulässt.

Unterlagen und Rechtliches

Häufige Fragen

Für wen eignen sich Vorsorgefonds?

Vorsorgefonds eignen sich für alle, die ihr Vorsorgekapital langfristig in Wertpapiere anlegen möchten. Dabei sind die Risiken aber auch die Renditechancen grösser als bei einem Vorsorgekonto. Ebenso gilt dies für das Freizügigkeitsguthaben, wenn Sie Ihre Karriere für mehrere Jahre pausieren – sei es wegen einer Weiterbildung, einer Babypause oder aufgrund einer längeren Auszeit. Auch wenn Sie sich selbstständig machen und nicht auf eine Auszahlung der Vorsorge- oder Freizügigkeitsleistung angewiesen sind, lohnt sich diese Variante. So können Sie Ihre angesparten Gelder in Wertpapieren anlegen.

In jedem Fall sind die Renditechancen mit Vorsorgefonds grösser als bei einem Konto, das lediglich verzinst wird.

Ist ein Vorsorgefonds risikoreicher als ein Vorsorgekonto?

Dies hängt ganz von der Sichtweise ab. Bei einem Vorsorgekonto haben Sie die Garantie, dass die darauf angesparte Geldsumme erhalten bleibt. Das Geld ist nicht an Wertpapierkurse gebunden. Es gibt also keine Kursschwankungen – im Gegensatz zu einem Vorsorgefonds: Dort haben Sie die Chance, von Kursgewinnen zu profitieren, müssen aber auch allfällig Kursverluste tragen können. Kursverluste können dazu führen, dass Sie einen Teil Ihres Vorsorgekapitals verlieren können.

Allerdings haben sich Börsenkurse auf lange Sicht immer nach oben bewegt. Wer langfristig anlegt, wird sein Vermögen mittels eines Fonds mit hoher Wahrscheinlichkeit vergrössern.

In welchen Abständen kann ich Geld investieren?

Sie entscheiden selbst, ob Sie eine grössere Geldsumme oder kleinere Beiträge anlegen möchten. Mit einem Vorsorge Fonds-Sparplan stellen Sie regelmässige Investitionen sicher – und dies bereits ab einem Mindestbetrag von CHF 100.– pro Investition. Da Sie ratenweise investieren, erwerben Sie über die Zeit Fondsanteile zum geglätteten Durchschnittspreis, unabhängig von möglichen Preisschwankungen. Sie minimieren das Risiko, zu einem ungünstigen Zeitpunkt zu investieren.

Wie viel Börsenwissen muss ich besitzen, um in Vorsorgefonds anzulegen?

Grundsätzlich braucht es kein Vorwissen. Unsere Anlagespezialisten kümmern sich um Ihre Wertpapiere und überwachen die Kurse für Sie – Sie brauchen also nichts selbst zu tun. Es ist dennoch wichtig, sich der Risiken, die Sie mit wertschriftengebundenen Anlagen eingehen, bewusst zu sein. Dies erklären wir Ihnen gerne in einer persönlichen Beratung.

Wie lange sind meine Vorsorge-/Freizügigkeitsgelder in einem Vorsorgefonds gebunden?

Sie können Ihre Vorsorgefonds jederzeit verkaufen. Die Gelder bleiben allerdings bis zum Erreichen des Referenzalters auf dem Konto. Bei Erreichen des Referenzalters können Sie wählen, ob Sie den Fonds verkaufen oder Ihre Fondsanteile in ein ungebundenes Depot übertragen möchten und damit weiterhin von möglichen Kursgewinnen profitieren.

Kann ich mit Vorsorgefonds in nachhaltige Anlagen investieren?

Das gesamte Angebot unserer Vorsorgefonds ist nachhaltig ausgerichtet. Nachhaltige Fonds berücksichtigen zusätzlich zu den finanziellen Bewertungskriterien auch die drei Themen Umwelt, Soziales und Unternehmensführung (ESG). Verantwortungsvolles und zukunftsorientiertes, eben «nachhaltiges» Handeln wird von Unternehmen immer stärker verlangt und zahlt sich für Sie aus.

Der nächste Schritt zu Ihrem Vorsorgefonds.

Rechtliche Hinweise

Die publizierten Inhalte dienen ausschliesslich allgemeinen Werbe- sowie Informationszwecken und sind nicht auf die individuelle Situation des Empfängers abgestimmt. Der Empfänger bleibt selbst für entsprechende Abklärungen, Prüfungen und den Beizug von Spezialisten (z.B. Steuer-, Versicherungs- oder Rechtsberater) verantwortlich. Erwähnte Beispiele, Ausführungen und Hinweise sind allgemeiner Natur, welche im Einzelfall abweichen können. Aufgrund von Rundungen können sich sodann Abweichungen von den effektiven Werten ergeben. Mit «Futura» werden nachhaltige Finanzinstrumente und -dienstleistungen gekennzeichnet. Informationen zum Thema «Nachhaltiges Anlegen bei Raiffeisen» sind in der entsprechenden Broschüre zu finden.

Die Inhalte stellen weder eine Anlageberatung resp. persönliche Empfehlung noch ein Angebot, eine Aufforderung oder Empfehlung zum Erwerb oder zur Veräusserung von Finanzinstrumenten dar. Erwähnte Fonds sind Fonds nach Schweizer Recht. Die Informationen sind insbesondere keinen Prospekt und kein Basisinformationsblatt gemäss Art. 35 ff. bzw. Art. 58 ff. FIDLEG dar. Die allein massgeblichen vollständigen Bedingungen sowie die ausführlichen Risikohinweise zu den erwähnten Finanzinstrumenten sind in den jeweiligen rechtsverbindlichen Verkaufsdokumenten (z.B. [Basis-]Prospekt, Fondsvertrag, Basisinformationsblatt (BIB) oder Jahres- und Halbjahresberichte) enthalten. Diese Unterlagen können kostenlos bei Raiffeisen Schweiz Genossenschaft, Raiffeisenplatz, 9001 St.Gallen oder unter raiffeisen.ch/fonds sowie bei der Bank Vontobel AG, Gotthardstr. 43, 8022 Zürich, der Vontobel Asset Management AG, Gotthardstr. 43, 8022 Zürich, der Vontobel Fonds Services AG, Gotthardstr. 43, 8022 Zürich, bei der Fondsleitung der UBS Fund Management (Switzerland) AG, Aeschenvorstadt 1, 4051 Basel und der Depotbank der UBS Switzerland AG, Zürich sowie für den Raiffeisen Futura Immo Fonds bei der VERIT Investment Management AG, Klausstrasse 48, 8008 Zürich (nachfolgend «VERIT») bezogen werden. Finanzinstrumente sollten nur nach einer persönlichen Beratung und dem Studium der rechtsverbindlichen Verkaufsdokumente sowie der Broschüre «Risiken im Handel mit Finanzinstrumenten» der Schweizerischen Bankiervereinigung (SBVg) erworben werden. Entscheide, die aufgrund der vorliegenden Inhalte getroffen werden, erfolgen im alleinigen Risiko des Empfängers. Aufgrund gesetzlicher Beschränkungen in einzelnen Staaten richten sich diese Informationen nicht an Personen mit Nationalität, Sitz oder Wohnsitz eines Staates, in welchem die Zulassung von den in diesem Inhalt erwähnten Finanzinstrumente oder Finanzdienstleistungen beschränkt ist. Dieses Dokument darf weder US-Personen zur Verfügung gestellt noch an sie ausgehändigt oder in den USA verbreitet werden. Die in diesem Dokument erwähnten Fonds sind in den USA nicht zum Vertrieb zugelassen und dürfen dort weder angeboten noch verkauft oder dahin ausgeliefert werden.

Bei den aufgeführten Performancedaten handelt es sich um historische Daten, aufgrund derer nicht auf die laufende oder zukünftige Entwicklung geschlossen werden kann. Für die Berechnung von Fonds-Performancedaten wurden die bei der Ausgabe und gegebenenfalls bei der Rücknahme der Anteile erhobenen Kommissionen und Kosten nicht berücksichtigt.

Der vorliegende Inhalt enthält zukunftsgerichtete Aussagen. Diese widerspiegeln Einschätzungen, Annahmen und Erwartungen von Raiffeisen Schweiz zum Zeitpunkt der Erstellung. Aufgrund von Risiken, Unsicherheiten und anderen Faktoren können die künftigen Ergebnisse von den zukunftsgerichteten Aussagen abweichen. Entsprechend stellen diese Aussagen keine Garantie für künftige Leistungen und Entwicklungen dar. Zu den Risiken und Unsicherheiten zählen unter anderem die im Geschäftsbericht der Raiffeisen Gruppe beschriebenen Risiken und Unsicherheiten.

Raiffeisen Schweiz, die Raiffeisenbanken sowie Vontobel und VERIT unternehmen alle zumutbaren Schritte, um die Zuverlässigkeit der präsentierten Daten zu gewährleisten. Sie übernehmen aber keine Gewähr für Aktualität, Richtigkeit und Vollständigkeit der in diesem Inhalt veröffentlichten Informationen und haften nicht für allfällige Verluste oder Schäden (direkte, indirekte und Folgeschäden), die durch die Verteilung und Verwendung dieses Inhalts verursacht werden. Insbesondere haften sie nicht für Verluste infolge der den Finanzmärkten inhärenten Risiken. Die in diesem Inhalt geäusserten Meinungen sind diejenigen von Raiffeisen Schweiz, Vontobel, der UBS oder VERIT zum Zeitpunkt der Erstellung und können sich jederzeit und ohne Mitteilung ändern. Raiffeisen Schweiz ist nicht verpflichtet, diesen Inhalt zu aktualisieren. In Bezug auf allfällige, sich ergebende Steuerfolgen wird jegliche Haftung abgelehnt. Der vorliegende Inhalt darf ohne schriftliche Genehmigung von Raiffeisen Schweiz weder auszugsweise noch vollständig vervielfältigt und/oder weitergegeben werden.