News

Finanz-Tipp: Alle Jahre wieder

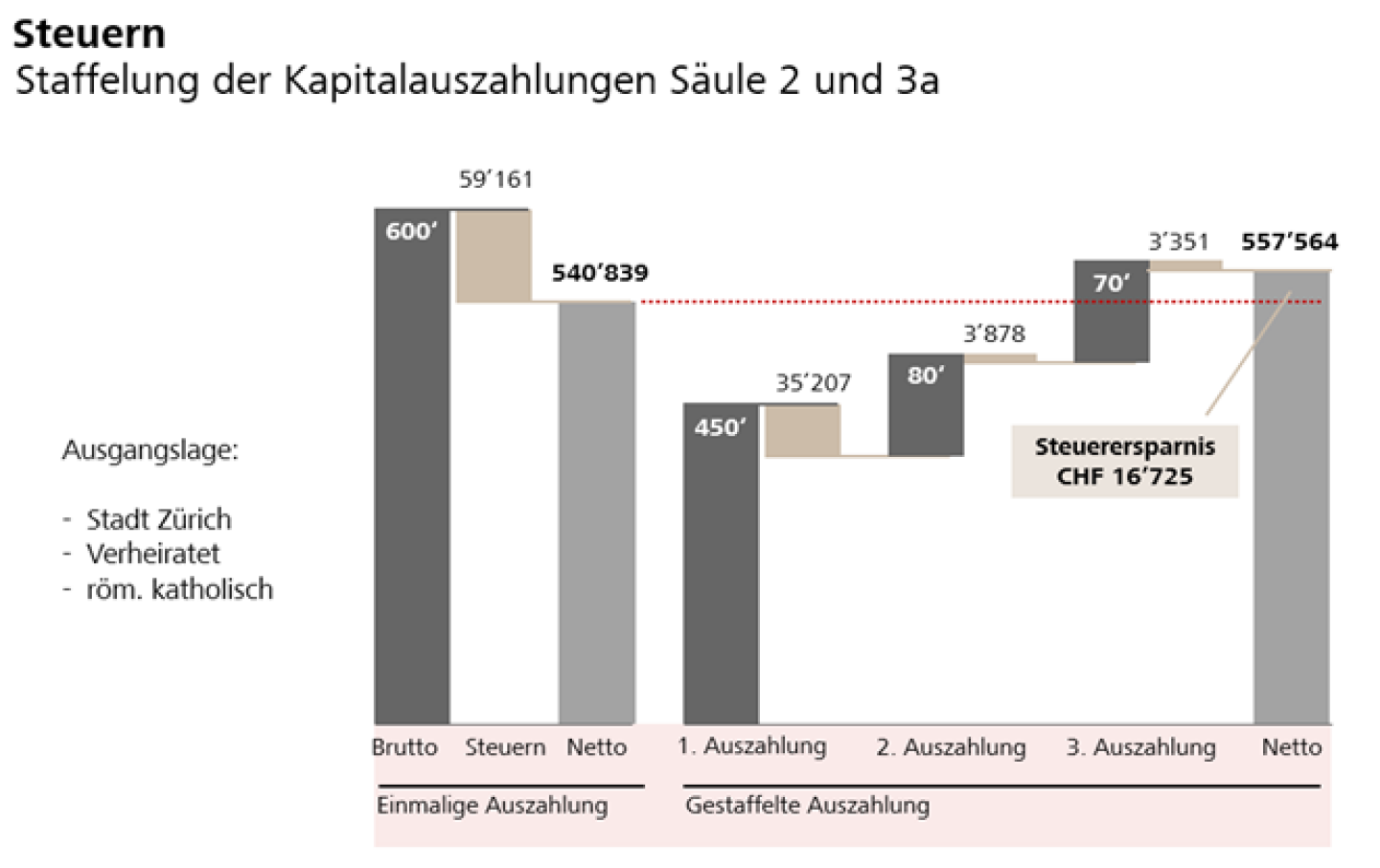

Die Steuerbehörde zählt alle Bezüge, ob aus der 2. oder der Säule 3a stammend, eines Jahres zusammen. Je mehr in einem Jahr bezogen wird, desto höher ist meistens die prozentuale Belastung. Es kann sich lohnen, Ersparnisse über mehrere Jahre verteilt zu beziehen, um die Progression zu brechen.

Beginnen wir aber zuerst bei den Einzahlungen, beim Aufbau der Vorsorge:

Wie werden Sie belohnt, wenn Sie in die 2. Säule oder in die Säule 3a einbezahlen?

Einzahlungen in die 2. Säule oder in die Säule 3a fallen erstmal nicht unter die Vermögenssteuer, sie können sogar vom Einkommen abgezogen werden. Wenn das angesparte Vermögen dann im Pensionierungszeitpunkt bezogen werden muss, fällt eine einmalige Steuer an. Anschliessend wird das gebundene Vermögen in das freie Vermögen verschoben. Hätten Sie alle Einzahlungen als Einkommen versteuern müssen, wäre die Belastung höher ausgefallen.

Wie werden die Vorsorgeguthaben besteuert?

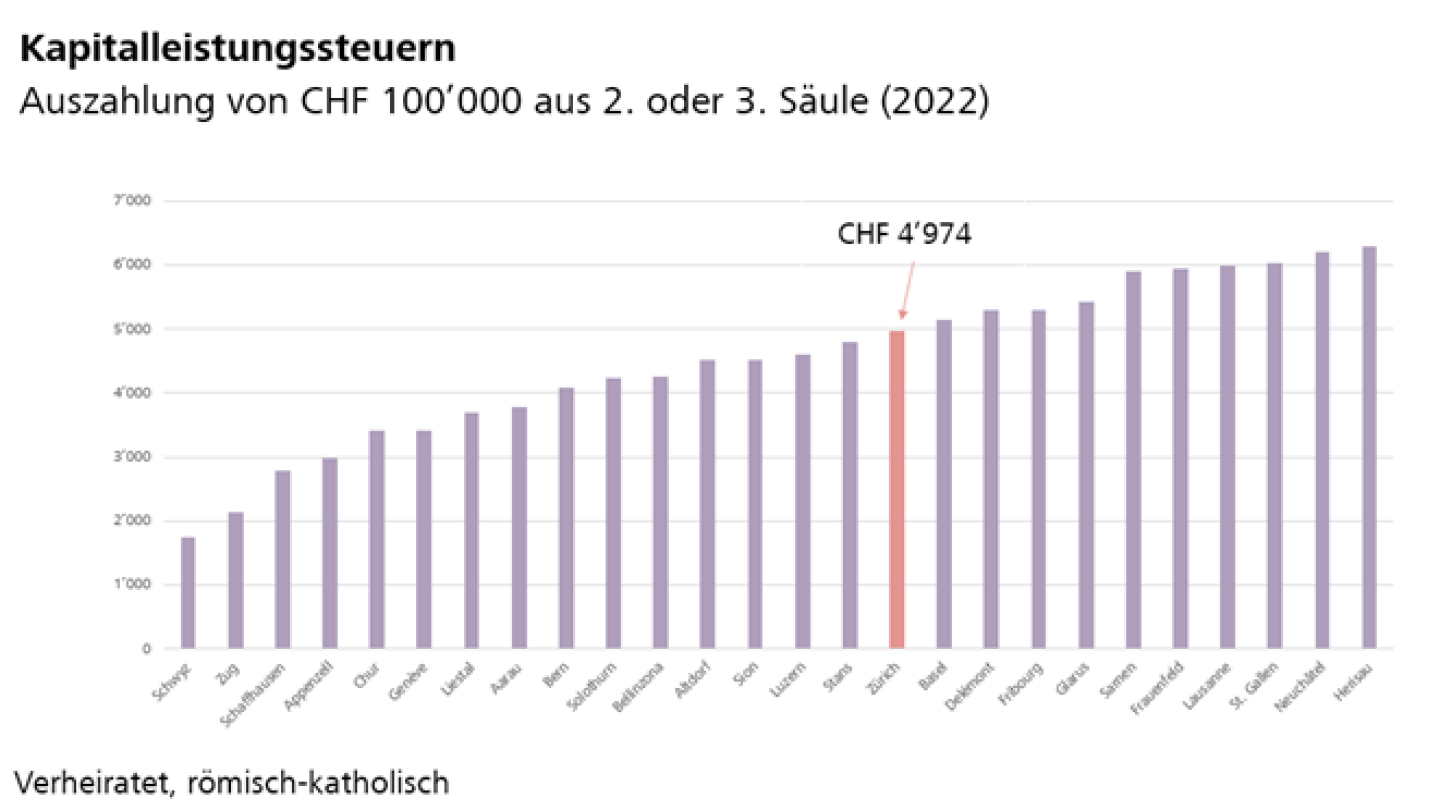

Beim Bund beträgt die Steuer ein Fünftel der sonst üblichen Einkommenssteuern. Zwischen den verschiedenen Kantonen fallen die Steuern verschieden aus:

Jeder Kanton bietet einen Rechner für die Kapitalsteuern von Vorsorgeguthaben an. Als Beispiel der Kanton Zürich:

Wie muss der gestaffelte Bezug von Vorsorgegeldern aussehen?

Löst man eine Säule 3a im Alter auf, muss das ganze Guthaben bezogen werden. Darum ist es wichtig, dass Sie frühzeitig mehrere 3a-Gefässe aufbauen, damit diese später wiederum gestaffelt aufgelöst werden können. Koordinieren Sie diese Auflösungen mit den allfälligen Bezügen aus der Pensionskasse, auch mit denjenigen Ihres Ehepartners.

Ab wann können die Vorsorgeguthaben bezogen werden?

Grundsätzlich kann die Säule 3a aufgrund des Alters erst fünf Jahre vor der ordentlichen Pensionierung bezogen werden. Ein Bezug aus der Pensionskasse erfolgt in der Regel beim entsprechenden Pensionszeitpunkt.

Was aber geschieht mit einem noch bestehenden Freizügigkeitskonto (2. Säule)?

Mit einem Freizügigkeitskonto erhalten Sie Ihren Vorsorgeschutz im Rahmen der 2. Säule (Berufliche Vorsorge) aufrecht. In speziellen Lebenssituationen (z.B. Unterbrechung oder Aufgabe Ihrer Erwerbstätigkeit) können oder müssen Sie Ihr erworbenes Kapital aus der beruflichen Vorsorge (zweite Säule) auf ein Freizügigkeitskonto überweisen.

Im Alter kann dieses analog der Säule 3a wiederum frühestens vor der ordentlichen Pensionierung aufgelöst werden.

Wer ein Freizügigkeitskonto besitzt, muss folgenden Entscheid des Bundesrates aus dem Sommer 2023 berücksichtigen:

Der erste Absatz des Artikels 16 der Freizügigkeitsverordnung wird definitiv angepasst. Ab 1. Januar 2030 ist eine Erwerbstätigkeit erforderlich, falls man das Freizügigkeitskonto später als mit dem gesetzlichen Referenzalter beziehen möchte. Bis Ende 2029 gilt eine Übergangsregelung.

Die Übergangsregelung gilt für Personen, die in den Jahren 2024 bis 2029 das Referenzalter erreichen oder bereits zuvor überschritten haben. Diese Personen können den Bezug von Freizügigkeitskonten weiterhin ohne Nachweis einer Erwerbstätigkeit aufschieben, maximal um fünf Jahre über das Referenzalter hinaus und maximal bis zum 31. Dezember 2029.

Bis anhin konnte das Freizügigkeitskonto so oder so, mit oder ohne Erwerbstätigkeit, maximal fünf Jahre weitergeführt werden.

Zugegeben, es ist manchmal nicht einfach sich im Dschungel der Vorsorge zurecht zu finden. Wir unterstützen Sie gerne in Ihrer steueroptimierten Vorsorgeplanung. Wir freuen uns Sie bei uns begrüssen zu dürfen: kontaktieren Sie uns