Une rente, un capital ou les deux? C’est la question essentielle qui se pose lors du départ à la retraite. Les prestations de vieillesse de la caisse de pension peuvent être versées de différentes manières: sous forme de rente mensuelle, de versement unique du capital ou sous forme d’une combinaison des deux. Ce choix ne doit pas être pris à la légère car il a une influence majeure sur votre avenir financier et il est définitif. Chaque option présente des avantages et des inconvénients. Une rente est surtout pratique et sûre car vous n’avez pas à vous soucier des finances et des placements, et vous recevez un revenu mensuel garanti à vie. Par contre, vous ne jouissez pas d’une flexibilité financière pour effectuer par exemple des achats importants. Les versements des rentes sont en outre soumises à l’impôt sur le revenu et ne sont pas transmissibles par héritage. En cas de décès, les époux perçoivent une rente de survivants correspondant à 60% de la rente de vieillesse. De plus en plus de caisses de pension prévoient, sous certaines conditions, que les concubins puissent également bénéficier de cette rente.

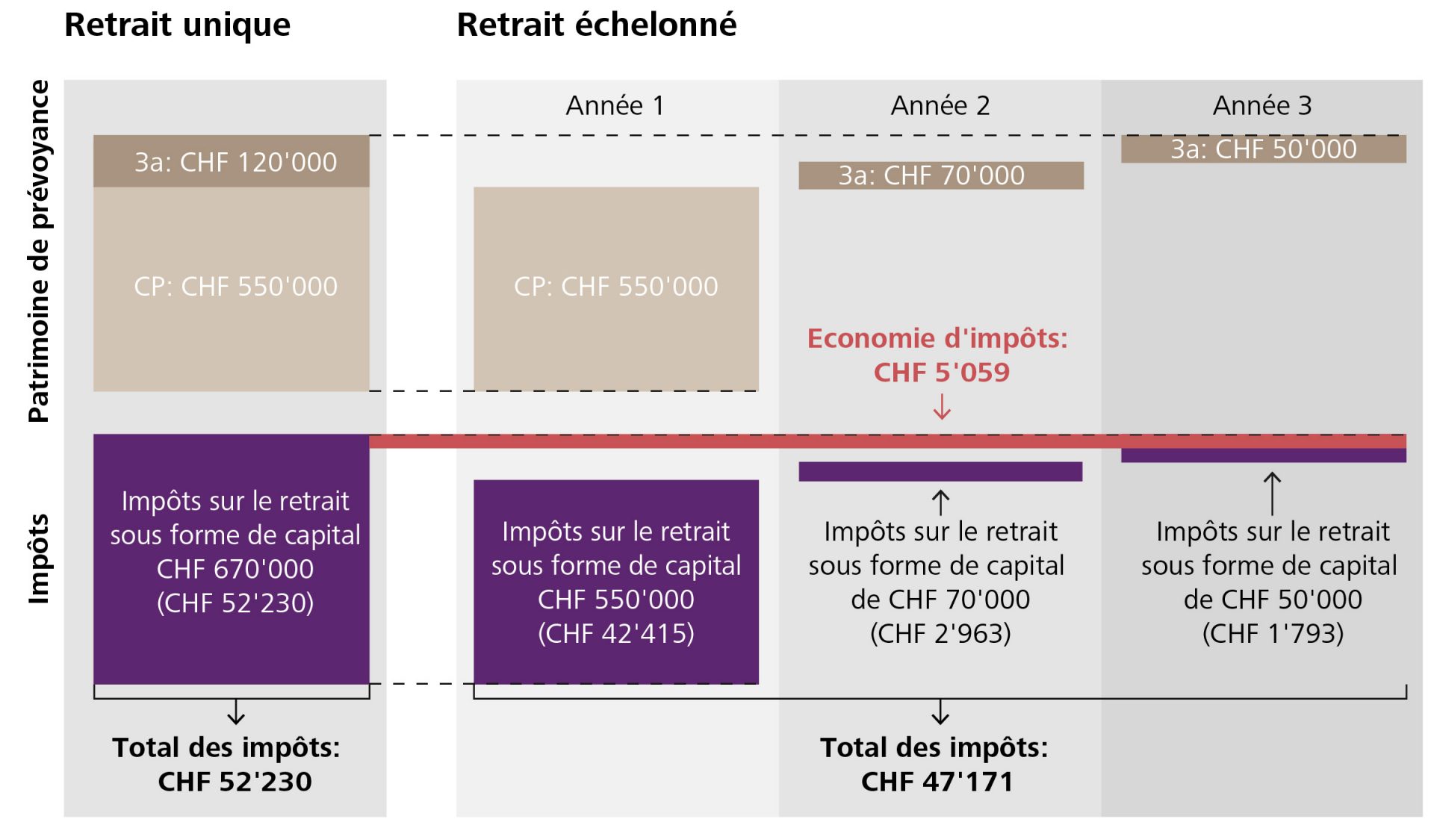

Un retrait sous forme de capital offre une flexibilité maximale. Vous gérez votre argent vous-même et pouvez en disposer librement, par exemple pour réduire l’hypothèque. En réalisant des placements intelligents, vous pouvez générer de meilleurs rendements. Vous pouvez en outre bénéficier d’avantages fiscaux car le retrait sous forme de capital jouit d’un taux d’imposition avantageux l’année du versement. En cas de décès, vos survivants perçoivent le capital restant. Cela peut être particulièrement important pour garantir la sécurité financière de votre famille.

Cependant, le retrait sous forme de capital comporte des risques financiers car il n’offre pas de revenu régulier, et vous ne savez pas combien de temps votre patrimoine suffira. Vous prenez vous-même le risque relatif à une espérance de vie élevée et vous assumez l’entière responsabilité de votre argent. Il est conseillé de s’occuper de sa prévoyance en cas de maladie ou de capacités intellectuelles déclinantes et de déterminer qui s’occupera de vos placements si vous n’êtes plus capable de le faire.

La rente de la caisse de pension est imposée entièrement comme revenu tandis que le retrait sous forme de capital n’est imposé qu’une seule fois à un taux d’imposition avantageux l’année du versement et séparément du reste du revenu. Un retrait sous forme de capital entraîne donc à long terme des paiements d’impôt moins importants que pour la rente. Ne prenez toutefois pas votre décision uniquement sur la base des avantages fiscaux. D’autres facteurs que les impôts jouent également un rôle, comme la flexibilité, le niveau et la sécurité du revenu, ainsi que la couverture des survivants et du risque de longévité.

Apprenez-en plus sur les bases d'un départ à la retraite flexible