Wichtige Fakten zu Teilzeitarbeit und Pensionskasse

Wer Teilzeit arbeitet, erhält im Alter weniger Geld aus der 2. Säule. Das hat vor allem zwei Gründe:

Erstens: Der Lohn ist geringer als bei Vollzeit. Entsprechend fliessen monatlich weniger Sparbeiträge von Arbeitnehmer und Arbeitgeber auf das persönliche Konto bei der Pensionskasse. Weniger Einzahlungen bedeuten auch weniger Zinserträge. Deshalb wird über die Jahre weniger Altersguthaben aufgebaut.

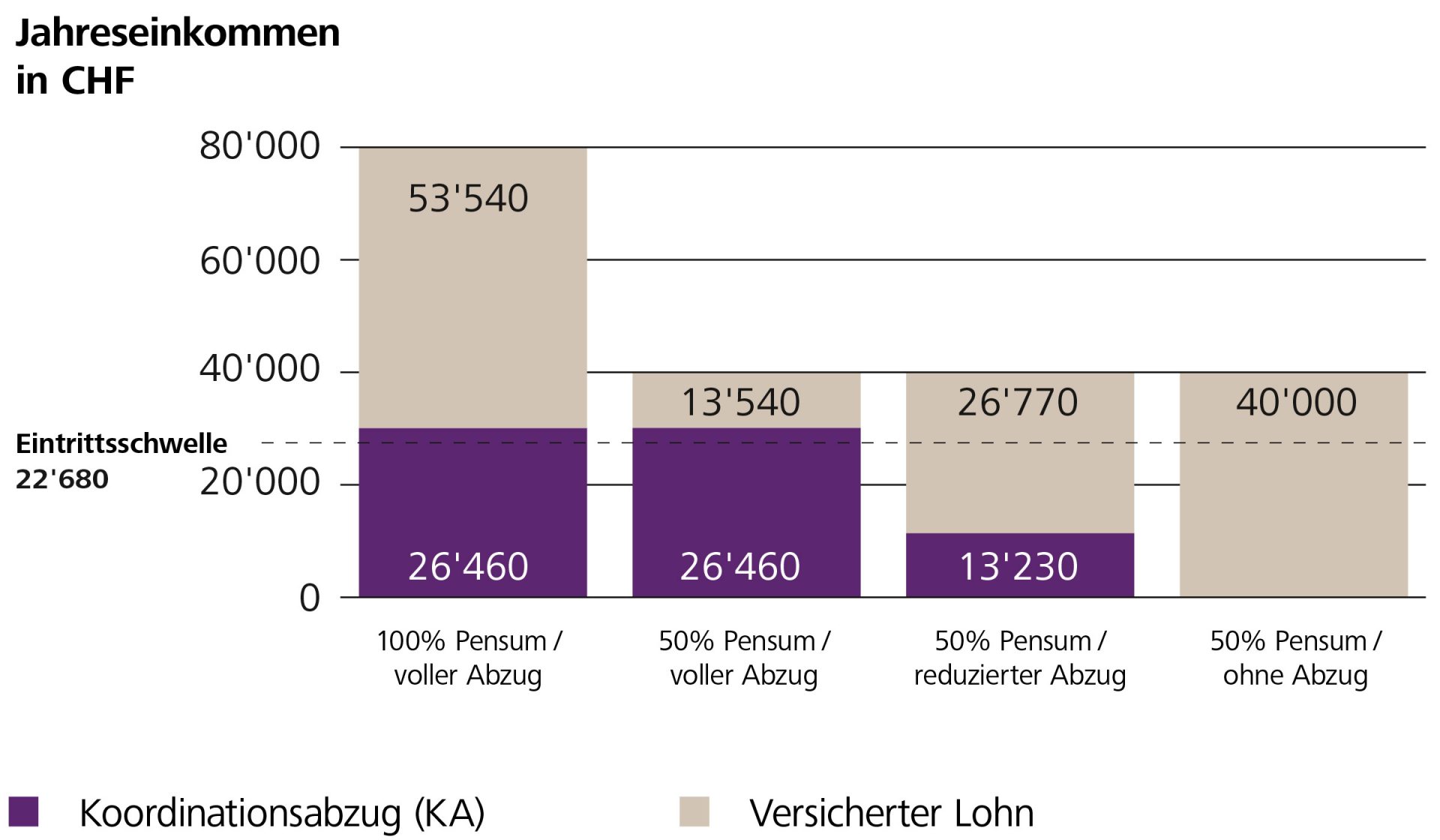

Zweitens: In der 2. Säule ist nicht der ganze Lohn versichert. Der Grund dafür ist der Koordinationsabzug. Dieser ist für alle gleich hoch – ob Vollzeit oder Teilzeit – und beträgt jährlich 26’460 Franken. Der Bruttolohn minus Koordinationsabzug ergibt den in der Pensionskasse versicherten Lohn.

Kommt hinzu: Für die Pensionskasse gibt es eine Eintrittsschwelle. Wer weniger als 22'680 Franken im Jahr bei einem Arbeitgeber verdient, muss von Gesetzes wegen nicht in der beruflichen Vorsorge versichert werden. Oftmals erreichen Teilzeitangestellte diese Schwelle nicht.

Gut zu wissen: Es gibt Pensionskassen, die freiwillig auch tiefere Einkommen versichern. Die meisten Pensionskassen haben den Koordinationsabzug gesenkt und verzichten teilweise sogar ganz darauf.