Versement plus flexible de la rente: nouveautés

Une retraite anticipée coûte cher. En cas de retraite anticipée, vous pouvez percevoir votre rente AVS jusqu’à deux ans avant l’âge de référence (65 ans), c’est-à-dire à 63 ans (à partir de 62 ans pour les femmes de la génération transitoire). Un prélèvement anticipé a toutefois pour conséquence une réduction à vie de la rente AVS. Pour éviter un versement anticipé de la rente AVS, de nombreuses caisses de pension proposent une rente transitoire. Souvent, les personnes partant en retraite anticipée doivent cependant financer elles-mêmes la rente transitoire ou au moins participer aux coûts, ce qui entraîne une rente de vieillesse de la caisse de pension plus basse. Les avoirs de la caisse de pension peuvent être généralement perçus à partir de 58 ou 60 ans, selon le règlement de cette dernière. Si vous percevez des prestations anticipées de la caisse de pension, votre capital de vieillesse se réduit en raison d’années de cotisation manquantes et de bonifications d’intérêts. En outre, le taux de conversion, qui transforme l’avoir en rente à vie, est réduit. Les caisses de pension réduisent habituellement ce taux de 0,15 à 0,2 points de pourcentage par année de versement anticipé.

Les réductions de la rente AVS et des fonds de la caisse de pension entraînent des lacunes de revenus plus élevées. Par ailleurs, le revenu de l’activité lucrative disparaît durant les années de la retraite anticipée. Ces lacunes de revenus devraient être comblées si possible par des épargnes privées telles que l’avoir du pilier 3a.

Voici comment procéder en cas de retraite anticipée

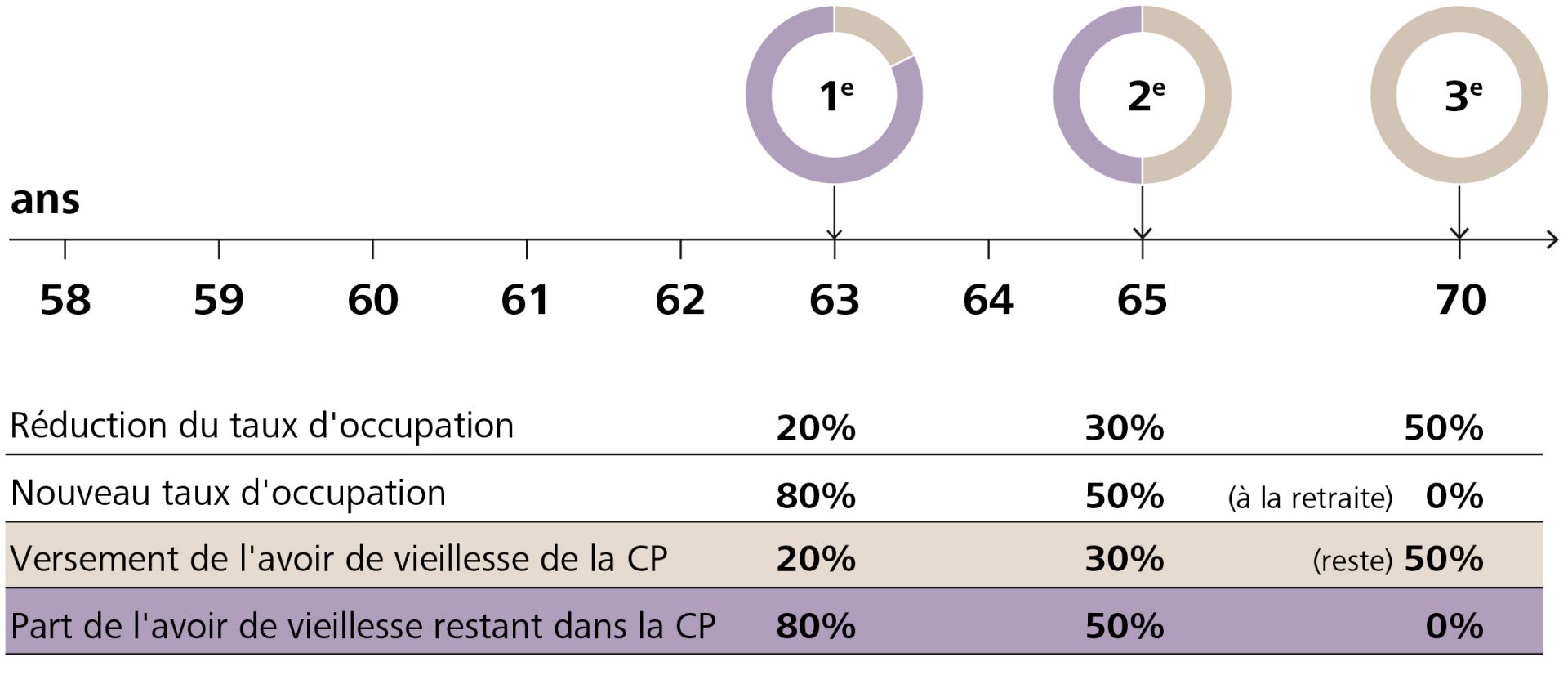

Si prendre sa retraite de manière anticipée est impossible pour des raisons financières, une retraite partielle peut constituer une alternative. Le départ à la retraite par étape et la réduction du taux d’occupation vous permettent d’organiser en douceur la transition vers la retraite. Les caisses de pension et, depuis cette année, également l’AVS permettent de percevoir la rente de manière échelonnée. Pour les caisses de pension, la tranche d’âge pour une retraite échelonnée est généralement comprise entre 58 et 70 ans. La rente AVS peut être versée en trois étapes partielles au maximum entre 63 et 70 ans (entre 62 et 70 ans pour les femmes nées de 1961 à 1969). Les caisses de pension peuvent également autoriser davantage d’étapes, en fonction de leur règlement. Le versement de la prestation de vieillesse sous forme de capital peut avoir lieu au maximum en trois étapes. Contrairement à la retraite anticipée, vous ne payez pas de cotisations AVS supplémentaires en cas de retraite partielle car l’obligation de cotiser est souvent déjà remplie par le travail à temps partiel.

Exemple: Si vous réduisez votre taux d’occupation de 100 à 80% lorsque vous avez 63 ans, vous pouvez percevoir 20% de votre avoir de caisse de pension ou toucher une rente. Vous pouvez en outre percevoir un versement anticipé correspondant à 20% de la rente AVS. Vous disposez de cette possibilité une deuxième fois si vous réduisez votre taux d’occupation de 30% supplémentaires à 65 ans. Vous toucherez les 50% restants de vos prestations de vieillesse lorsque vous cesserez votre activité professionnelle, au plus tard lorsque vous atteindrez l’âge de 70 ans.

Voici comment procéder en cas de retraite partielle

Vous pouvez également ajourner votre départ à la retraite. Vous profiterez ainsi d’un supplément de rente à vie en pourcentage. La réforme AVS prévoit désormais que les cotisations AVS payées après l’âge de 65 ans seront prises en compte dans le calcul de votre rente de vieillesse. Cela vous permet d’améliorer votre rente AVS jusqu’au montant maximal et de combler d’éventuelles lacunes de cotisation. Le supplément s’élevait à 5,2% pour un ajournement d’un an et à 31,5% pour un ajournement de 5 ans. Important: si vous souhaitez ajourner le versement de votre rente, vous devez contacter votre agence AVS compétente au plus tard un an après avoir atteint l’âge ordinaire de la retraite pour recevoir le supplément de rente.

L’ajournement du versement de la rente est également possible dans la caisse de pension. Depuis la réforme AVS, toutes les caisses de pension doivent proposer cette option. Cela signifie que les personnes exerçant une activité lucrative peuvent rester assurées dans la caisse de pension jusqu’à la fin de leur activité lucrative ou au plus tard jusqu’à 70 ans. Certaines caisses de pension permettent même de poursuivre le paiement de cotisations pendant l’ajournement, ce qui entraîne un capital de vieillesse supplémentaire.

Si la personne continue d’exercer une activité lucrative, elle pourra différer le retrait du pilier 3a d’au maximum cinq ans et continuer à payer des cotisations à fiscalité réduite. Lorsqu’elles cessent leur activité lucrative, les personnes doivent percevoir l’ensemble de leur capitaux de prévoyance du pilier 3a. Pour faire des économies, il est conseillé de posséder plusieurs comptes du pilier 3a et de retirer les fonds de manière échelonnée sur plusieurs années fiscales avant l’arrêt prévu de l’activité lucrative.

Voici comment procéder en cas de retraite différée