Départ à la retraite et finances: qu’est-ce qui reste?

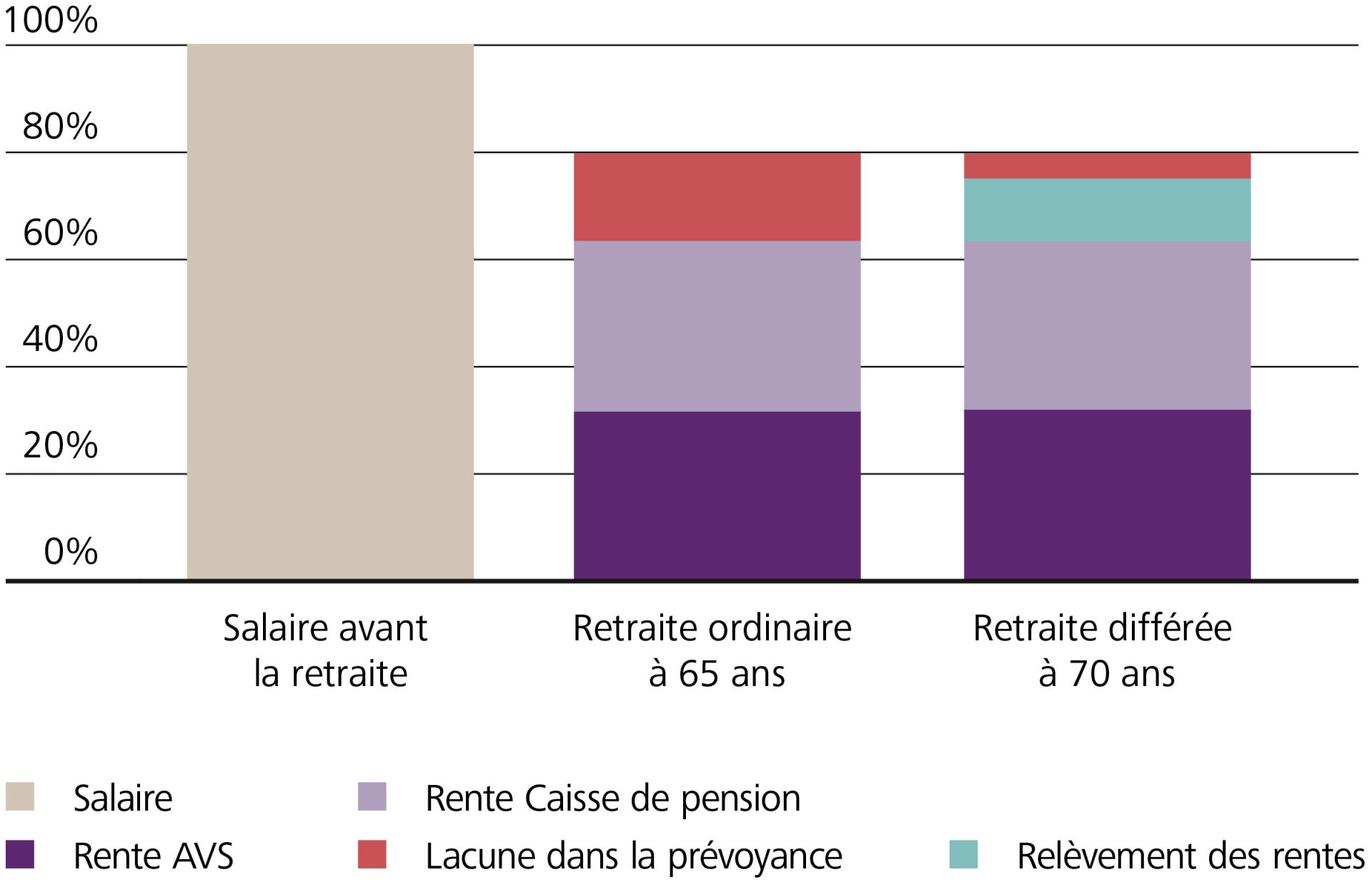

Lorsque vous partez en retraite, vous percevez la rente AVS, la rente de la caisse de pension et/ou le capital de caisse de pension dès la cessation de votre activité lucrative. Beaucoup de personnes actives pensent que leurs dépenses diminueront à la retraite, ce qui s’avère souvent être une illusion. Généralement, les coûts restent identiques ou diminuent, mais moins fortement que prévu. Pour maintenir votre niveau de vie, vous avez besoin d’environ 80% de votre dernier revenu. Les revenus de l’AVS et de la caisse de pension ne permettent pas de couvrir ces besoins. Les lacunes de revenu doivent être couvertes par le biais d’économies. Le plus grand potentiel d’optimisation avant votre départ à la retraite concerne votre situation en matière de revenus, de patrimoine et d’impôts. Selon la situation initiale, il est important de vérifier si un versement anticipé du pilier 3a ou un rachat dans la caisse de pension sera avantageux pour vous. Vous devez également calculer si un versement anticipé ou un report de l’AVS est avantageux financièrement et si un versement sous forme de rente ou de capital du deuxième pilier constitue la meilleure option. Une stratégie de placement adéquate permet en outre de profiter, avec les liquidités disponibles, des opportunités de rendement sur le marché des capitaux.

Planification du patrimoine à la retraite

Beaucoup de personnes sous-estiment l’importance des lacunes de revenus à la retraite. Le revenu sous forme de rente des 1er et 2e piliers, donc de l’AVS et de la caisse de pension, ne couvrent généralement que 60 à 70% du dernier salaire. Pour maintenir votre niveau de vie habituel, vous avez besoin d’environ 80% à 90% de votre dernier revenu. La différence doit être comblée par votre prévoyance privée et vos économies.

C’est pourquoi il est important que votre patrimoine épargné soit également investi intelligemment et utilisé sur le long terme afin de vous assurer un revenu supplémentaire à la retraite. La «stratégie des pots» peut vous y aider.

Elle consiste à répartir le patrimoine dans deux pots: un pour les dépenses à court terme, l’autre pour une croissance à long terme. Le premier pot doit servir à couvrir les dépenses annuelles pour les 10 premières années, tandis que le deuxième pot ne sera utilisé que plus tard. Cette stratégie prolonge l’horizon de placement, permet d’effectuer des investissements plus risqués et génère des rendements potentiellement plus élevés à la retraite. C’est particulièrement important dans le cas du retrait sous forme de capital (partiel).